모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다.

또한, 본 내용은 개인적인 생각, 단순 데이터, 뉴스 비교로 투자에 어떠한 강요나 요구하는 글이 아니며, 투자에 따른 책임은 투자자 자신에게 있습니다. 항상 소신 것 좋은 투자를 하셔서 좋은 결과가 있기를 기원하겠습니다.

ETF 소개

KINDEX 미국고배당S&P 가 2021.10.21(목) 신규 상장했습니다.

한국투자신탁운용에서 운용하는 상품이며, 미국 전체 상장종목에서 리츠(부동산)을 제외한 종목들로 구성된 배당과 성장을 동시에 잡는 상품입니다.

예전에 소개해 드렸던 SCHD와 비슷한 지수를 사용하는 상품으로 같은 섹터 및 종목구성을 가지고 있는 상품입니다.

https://description.tistory.com/62

SCHD 미국 배당금 ETF

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

KINDEX 미국고배당S&P는 환헷지를 하지 않는 상품으로 환율에 주가가 영향을 받습니다.

ETF 기본정보

| 상품명 | KINDEX 미국고배당S&P | SCHD |

| 코드 | 402970 | SCHD |

| 운용사 | 한국투자신탁 | Charles Schwab |

| 상장일 | 2021-10-21 | 2011-10-20 |

| 검토일 | 2021-11-17 | |

| 시가총액 | 약 103억원 | 약 35조원 |

| 평균거래량 | 21만 | 170만 |

| 기초지수 | Dow Jones U.S. Dividend 100 Price Return Index | Dow Jones U.S. Dividend 100 Index |

| 분배금 지급기준일 | 1,4,7,10월의 마지막영업일, 회계기간종료일 | 3, 6, 9, 12월 지급 |

| 주가(원) | 10,310원 | 93,970원(약 $79.28) |

| 상품명 | KINDEX 미국고배당S&P | SCHD |

| 보수합계(%) | 0.50 | - |

| 기타보수(%) | - | - |

| 총비율이율(TER, %) | 0.50 | 0.06 |

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보변경, 시장의 변동등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다.ETF는 분배금이라는 표현을 쓰지만, 편의상 배당이라고도 표현하겠습니다. 분배금 수익률은 1년 기준입니다.모든비용은 원(₩)입니다.

거의 비슷한 지수라고 표현한 건 같은 기초지수이지만, Price Return 인지 Total Return에 대한 차이가 나기 때문입니다.

KINDEX 미국고배당S&P는 지수 자체가 Dow Jones U.S. Dividend 100 Price Return Index 라고 언급하고 있습니다. 배당을 재투자 하지 않는 지수를 추적합니다.

SCHD는 Dow Jones U.S. Dividend 100 Index 를 사용하며, Return에 대한 언급이 없습니다.

하지만, 운영사 홈페이지에 들어가 보면,

The fund’s goal is to track as closely as possible, before fees and expenses, the total return of the Dow Jones U.S. Dividend 100™ Index.

SCHD는 Total Retun에 가까운 성과를 추적 한다고 되어 있습니다.

SCHD는 배당을 주면서 주가도 배당을 재투자 한 것 과 같은 성과를 내는 데 목표를 두고 있습니다.

더욱 정확하게 확인해 보면, 인덱스 SCHD의 인덱스 티커는 토탈 리턴을 따르고 있습니다.

KINDEX 미국고배당S&P는 상장 후 좋은 거래량을 보이고 있는 상품입니다.

상장일인 2021년 10월 21일 거래량은 약 4만건 이었지만, 이후 10만건 이상 상장 후 평균 약 20만건의 거래량을 보이고 있습니다.

KINDEX 에서 운영 중인 미국 S&P 500, 미국 나스닥 100에 비해 그렇게 뒤쳐지는 거래량이 아닙니다.

미국에 상장된 SCHD와 비슷한 지수를 가진 만큼 배당+성장을 원하시는 투자자분들이 많으신 것 같습니다.

지수특징

| 지수명 | Dow Jones U.S. Dividend 100 Price Return Index | ||

| 산출기관 | S&P | ||

| 유니버스 | Dow Jones U.S. Broad Market Index(미국 전체 상장종목)에서 REITs를 제외한 종목 중 아래 요건을 충족하는 종목 - 10년 이상 연속하여 배당금을 지급했을 것 - 유동시가총액 5억 달러 이상일 것 - 3개월 일평균 거래대금 200만 달러 이상일 것 - 위 조건을 모두 통과한 종목을 연배당률* 순으로 내림차순 정렬했을 때 상위 50%에 해당할 것 * 특별배당을 제외한 연간배당을 주당 가격으로 나눈 값 |

||

| 편입대상종목 (선정기준) |

1) 유니버스 종목들을 아래 4가지 펀더멘털별로 순위를 매김 - 현금흐름부채비율(Cash Flow to Debt Ratio) - 자기자본이익률(ROE) - 연배당수익률(특별배당 제외) - 5년 배당성장률 2) 각 펀더멘털별 순위를 종합해 종목별 종합순위 산출 3) 종합순위 상위 100위까지 지수에 편입 |

||

| 구성종목수 | 100종목 | ||

| 비중결정 방식 | 시가총액 가중방식 | ||

| 정기변경 | 1) 정기변경: 연 1회(매년 3월 셋째주 금요일 기준 다음 영업일 반영) - 종목교체의 버퍼룰 √ 기편입된 종목이 200위 안에 있으면 편출되지 아니함 √ 편입 종목 100개 미만인 경우 100개 될 때까지 새종목 편입 √ 새롭게 편입될 종목의 종합순위(종합점수)가 동일하면 연간배당수익률이 높은 종목 우선 편입 2) 비중 조절: 연 4회(매년 3, 6, 9, 12월 셋째주 금요일 기준 다음 영업일 반영) |

||

| CAP 비율 | - 단일 종목 편입 한도: 4% - GICS 섹터 비중 편입 한도: 25% |

||

| 산출기준일 | 1998.12.3 = 1,000pt | 공식산출일 | 2011.8.31 |

| 산출시간 | 현지시간 09:30 ~ 16:00(한국시간 23:30 ~ 06:00) | ||

10년 이상 연속 배당금을 지급한 미국기업 중 4가지 퀄리티 팩터*의 종합순위 기준 상위 100종목을 편입하는 지수를 추종합니다.

퀄리티 팩터란* 현금흐름부채비율, 자기자본이익률, 배당수익률, 배당성장률이 좋은 종목들 입니다.

Price Return 인지 Total Return인지에 따른 차이만 있으므로, KINDEX 미국고배당S&P와 SCHD는 같은 지수를 사용한다고 보시면 됩니다.

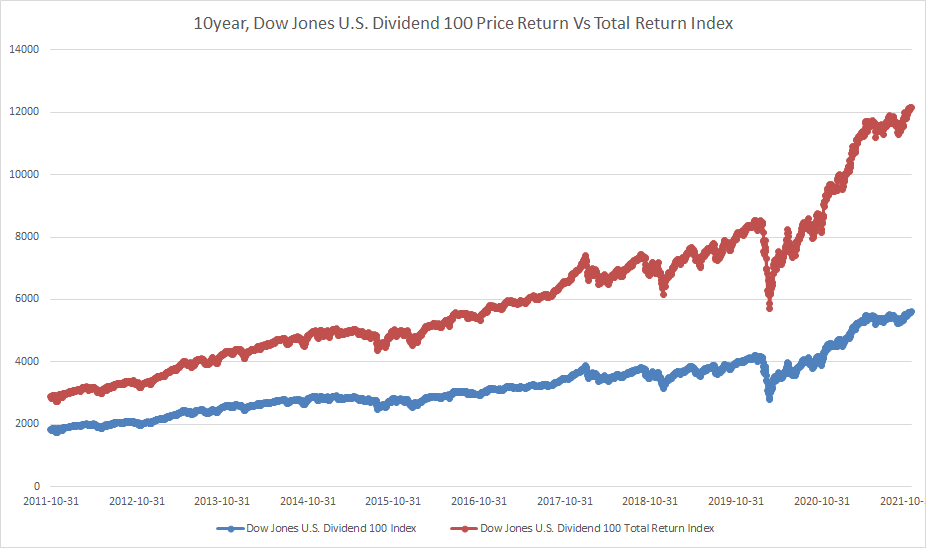

하지만, 이 차이는 꽤 큰 편입니다. 10year, Dow Jones U.S. Dividend 100 Price Return Vs Total Return Index

10년 간의 가격 변화에 따른 지수를 보면,

위 그래프와 같이 Total Return의 캡이 상당하게 벌어진 걸 알 수 있습니다.

1year, Dow Jones U.S. Dividend 100 Price Return Vs Total Return Index/ 1년 간의 흐름을 봐도 Total Return의 수익률이 더 좋습니다.

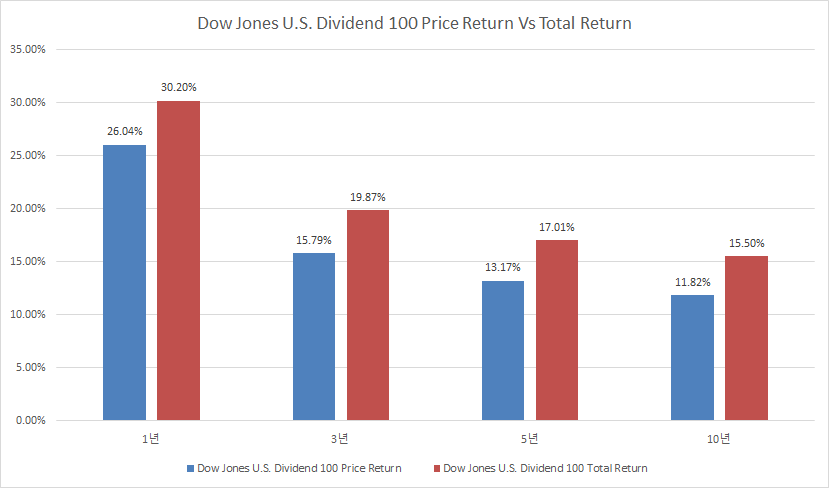

| 1년 | 3년 | 5년 | 10년 | |

| Dow Jones U.S. Dividend 100 Price Return | 26.04% | 15.79% | 13.17% | 11.82% |

| Dow Jones U.S. Dividend 100 Total Return | 30.20% | 19.87% | 17.01% | 15.50% |

년도별 수익률을 보면 Price Return이 대략 4% 정도 수익률이 더 낮습니다.

(해당 표는 S&P에서 제공하는 수익률로 운용사완 다소 차이가 있을 수 있습니다.)

거기다 KINDEX 미국고배당S&P의 운용보수는 0.50% 이고 SCHD는 0.06%로 보수에 따른 손실도 KINDEX 미국고배당S&P가 높습니다. 상장 된지 얼마 안됐음으로 기타 보수는 제외한 보수임을 감안하며, 지수 손실과 더불어 운용보수손실은 꽤 크게 느껴지는 부분입니다.

ETF 구성종목

| KINDEX 미국고배당S&P | SCHD | |

| 섹터명 | 비중(%) | |

| 금융 | 22.71 | 22.40 |

| IT | 20.31 | 20.69 |

| 필수소비재 | 13.69 | 13.93 |

| 산업 | 13.61 | 13.63 |

| 헬스케어 | 12.32 | 12.16 |

| 임의소비재 | 7.35 | 6.62 |

| 커뮤니케이션서비스 | 3.67 | 5.09 |

| 소재 | 3.47 | 3.58 |

| 에너지 | 1.96 | 1.90 |

| 미분류 | 0.94 | |

운영사 홈페이지를 보고 정리한 섹터 비중입니다. 미분류가 있는 이는 현금인 것 같습니다.

| KINDEX 미국고배당S&P | SCHD | |

| 종목명 | 비중(%) | |

| Home Depot Inc | 4.57 | 4.32 |

| Broadcom Inc | 4.45 | 4.42 |

| Merck & Co Inc | 4.32 | 4.29 |

| Pfizer Inc | 4.12 | 4.12 |

| PepsiCo Inc | 4.03 | 4.04 |

| BlackRock Inc | 3.97 | 3.98 |

| Texas Instruments Inc | 3.86 | 3.87 |

| Coca-Cola Co | 3.85 | 3.88 |

| Cisco Systems Inc | 3.76 | 3.77 |

| Verizon Communications Inc | 3.67 | 3.68 |

종목 1~10위 까지의 비중으로 미세한 차이는 있지만, 같다고 보시면 됩니다.

ETF 시가총액분류

| 비중(%) | |

| 대형 | 94.32 |

| 중형 | 4.68 |

| 소형 | 0.96 |

| 극소형 | 0.03 |

SCHD의 시가총액 분류에 따른 비중입니다. 같은 지수를 사용함으로 KINDEX 미국고배당S&P와 차이는 없습니다.

거의 대형주 위주로 구성된 걸 알 수 있습니다.

ETF 유형분류

| 가치 | 혼합 | 성장 | |

| 대형 | SCHD KINDEX 미국고배당S&P |

||

| 중형 | |||

| 소형 |

SCHD와 같이 KINDEX 미국고배당S&P 도 대형 가치 유형으로 분류가 됩니다.

ETF 수익률

| 1년 | 3년 | 5년 | 10년 | |

| Dow Jones U.S. Dividend 100 Price Return | 26.04% | 15.79% | 13.17% | 11.82% |

| Dow Jones U.S. Dividend 100 Total Return | 30.20% | 19.87% | 17.01% | 15.50% |

토탈 리턴과 프라이스 리턴의 수익률 표를 위 지수 구성에서 한번 설명 드렸습니다. 지수 자체에서 오는 수익률 차이로 인해 주가 수익률이 SCHD에 비해 KINDEX 미국고배당S&P가 약 4% 정도 낮을 걸로 추측됩니다.

(해당 수익률 표는 지수산출기관에서 제공한 수익률 표입니다. 운영사에서 제공하는 수익률과 차이가 날 수 있습니다.)

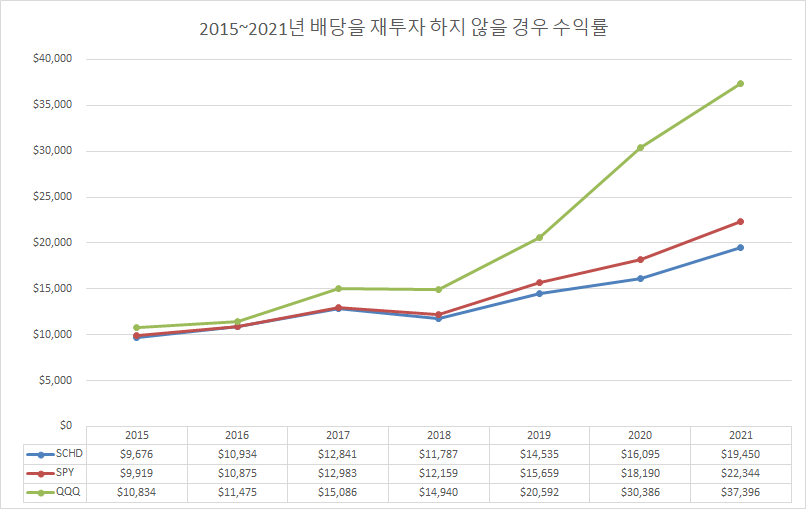

2015년 10,000달러로 SCHD, SPY, QQQ에 투자했을 경우의 백테스트 결과 입니다. 2018년 이후 SPY와 주가 수익률 자체만 보면 많이 벌어지게 됩니다.

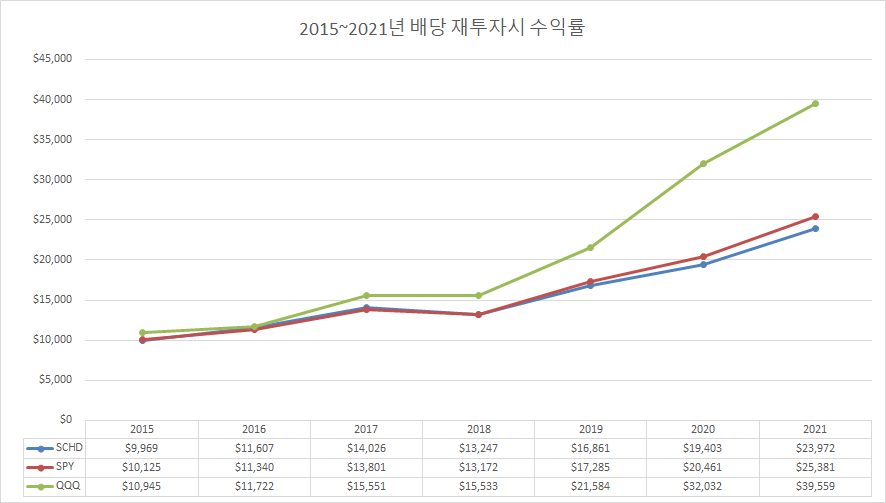

2015년 10,000달러로 SCHD, SPY, QQQ 배당 재투자시 수익률 입니다. SPY와 SCHD의 차이가 근소하게 좁혀진 걸 볼 수 있습니다.

후행수익률(%) Total Return % (Price)

| 1-Year | 3-Year | 5-Year | 10-Year | |

| SCHD | 44.09 | 19.78 | 16.87 | 15.12 |

| SPY | 42.64 | 21.37 | 18.78 | 16.08 |

| QQQ | 44.10 | 32.45 | 27.98 | 22.10 |

수익률은 과거의 데이터로 미래를 보장해 주지 않습니다.

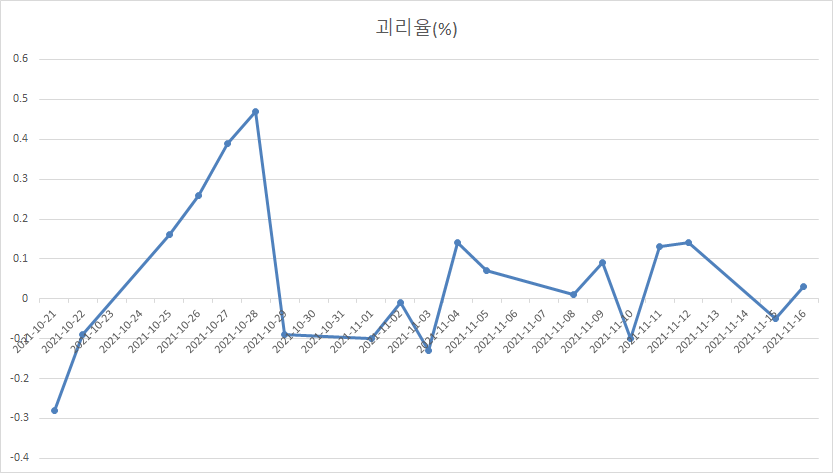

ETF 괴리율

상장이후 괴리율은 크게 문제 될 게 없는 것 같습니다.

ETF 분배금

| SCHD | ||

| 년도 | 분배금액 | 분배금률 |

| 2020 | $2.0284 | 3.23% |

| 2019 | $1.7242 | 3.16% |

| 2018 | $1.4393 | 3.36% |

| 2017 | $1.3457 | 2.97% |

| 2016 | $1.2580 | 3.35% |

| 2015 | $1.1466 | 3.56% |

| 2014 | $1.0469 | 3.24% |

| 2013 | $0.9038 | 3.12% |

| 2012 | $0.8100 | 3.72% |

| 2011 | $0.1217 | 0.62% |

SCHD는 상장 이후 꾸준하게 약 3%대의 분배금률을 유지해 왔습니다. SCHD는 대략 1년 약 13%의 배당 성장을 해왔습니다.

| KOSEF 미국방어배당성장나스닥 2020년 12월 24일 상장 | ||||

| 지급기준일 | 실지급일 | 주당분배금 | 결산과표기준가 | 시가대비 분배율(%) |

| 2021/10/29 | 2021/11/02 | 65 | 11,945.42 | 0.54 |

| 2021/04/30 | 2021/05/04 | 50 | 10,797.27 | 0.45 |

위 표는 KOSEF 미국방어배당성장나스닥의 2021년도 분배금 지급표입니다. 투자설명서에 지급하지 않이할 사유가 없을시 지급을 하기 때문에 배당에 대해선 권리행사가 어려운 편이며, 그 분배율이 조금 낮을 걸 볼 수 있습니다.

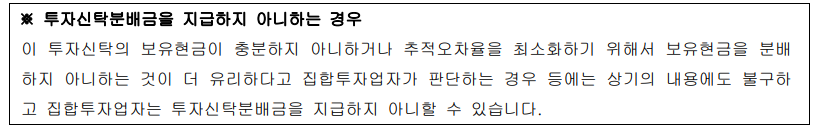

KINDEX 미국고배당S&P도 운영에 필요할 경우 분배금을 지급하지 아니할 수 있다고 명시되어 있습니다.

END 마치며

KINDEX 미국고배당S&P와 SCHD는 같은 지수를 사용하지만, 그 지수의 수익률 추종에서 차이가 납니다.

| KINDEX 미국고배당S&P | SCHD | |

| 추종지수 | Dow Jones U.S. Dividend 100 Price Return | Dow Jones U.S. Dividend 100 Total Return |

| 지수티커 |

DJUSDIVT

|

|

| 운용보수 | 0.50 |

0.06

|

SCHD는 투자설명서에 지수티커를 DJUSDIVT로 명시하고 있으며, 지수산출 기관의 S&P를 보면 DJUSDIVT는 Dow Jones U.S. Dividend 100 Total Return 를 나타냅니다.

이 인덱스 차이로 인해 수익률이 약 4% 정도 차이가 나며, KINDEX 미국고배당S&P는 배당금을 지급하지 아니할 사유가 명시되어 있으며, 배당금이 제대로 지급될지 봐야 할 것 같습니다.

또한, 운용보수가 거의 8배 정도 차이가 나며, KINDEX 미국고배당S&P는 기타보수가 아직 산정되지 않은 걸 감안해야 합니다.

여러모로 조금 아쉬운 구성이지만, 연금저축이나 과세 상품에 담을 수 있다는 매력이 있기 때문에 투자하시는 목적이나 방향에 맞게 선택하시는 게 좋을 것 같습니다.

https://description.tistory.com/52?category=958569

KOSEF 미국방어배당성장나스닥

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보변경, 시장의 변동등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다.

또한, 본 내용은 개인적인 생각, 단순 데이터, 뉴스 비교로 투자에 어떠한 강요나 요구하는 글이 아니며, 투자에 따른 책임은 투자자 자신에게 있습니다. 항상 소신 것 좋은 투자를 하셔서 좋은 결과가 있기를 기원 하겠습니다.

'국내시장 정보 > ETF 정보&비교' 카테고리의 다른 글

| KODEX, TIGER 미국나스닥 100 레버리지 ETF 비교, 합성ETF 상장폐지 요건. (0) | 2022.05.11 |

|---|---|

| KODEX미국나스닥100레버리지(합성 H) 와 QLD ETF 비교 (0) | 2022.01.03 |

| KBSTAR 국채선물5년추종 ETF와 KBSTAR 국채선물5년추종인버스 ETF (0) | 2021.08.31 |

| TIGER(타이거) 차이나반도체FACTSET ETF 소개 - 중국반도체 ETF (0) | 2021.08.22 |

| TIGER(타이거) Fn반도체 TOP10 - 한국 반도체 시가총액 ETF (0) | 2021.08.21 |

댓글