모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다.

또한, 본 내용은 개인적인 생각, 단순 데이터, 뉴스 비교로 투자에 어떠한 강요나 요구하는 글이 아니며, 투자에 따른 책임은 투자자 자신에게 있습니다. 항상 소신 것 좋은 투자를 하셔서 좋은 결과가 있기를 기원하겠습니다.

ETF 소개

KBSTAR 비메모리반도체액티브 ETF는 2021년 06월 10일 상장된 ETF 입니다.

상장배경으로는 4차 산업혁명을 이끄는 신기술로 인해 수요가 대폭 확대될 것으로 전망되는 비메모리반도체에 투자함과 동시에 패시브가 아닌 액티브로 운영하여 초과수익도 추구할 수 있도록 했다는 게 운용사의 설명입니다.

검토일 기준 4차 산업혁명의 수혜주로써 해당 상품은 인공지능(AI), 사물인터넷(IoT), 자율주행차등에 투자 노출을 제공한다고 되어 있습니다.

ETF 기본정보

| 상품명 | KBSTAR 비메모리반도체액티브 | TIGER 반도체 | KODEX 반도체 |

| 코드 | 388420 | 091230 | 091160 |

| 운용사 | 케이비자산운용 | 미래에셋자산운용 | 삼성자산운용 |

| 상장일 | 2021년 06월 10일 | 2006년 06월 27일 | 2006년 06월 27일 |

| 검토일 | 2021년 07월 26일 | ||

| 시가총액 | 198억원 | 1,484억원 | 2,480억원 |

| 평균거래량(20일평균) | 약 40만건 | 약 8만건 | 약 20만건 |

| 기초지수 | iSelect 비메모리반도체 지수 | KRX 반도체 | |

| 분배금 지급기준일 | 1월, 4월, 7월, 10월 마지막 영업일 및 회계기간종료일 | ||

| 주가(원) | 10,425 | 39,475 | 38,455 |

| 상품명 | KBSTAR 비메모리반도체액티브 | TIGER 반도체 | KODEX 반도체 |

| 보수합계(%) | 0.50 | 0.46 | 0.45 |

| 기타보수(%) | 0.01 | 0.02 | 0.01 |

| 총비율이율(TER, %) | 0.51 | 0.48 | 0.46 |

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보변경, 시장의 변동등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다.ETF는 분배금이라는 표현을 쓰지만, 편의상 배당이라고도 표현하겠습니다. 분배금 수익률은 1년 기준입니다.모든비용은 원(₩)입니다.

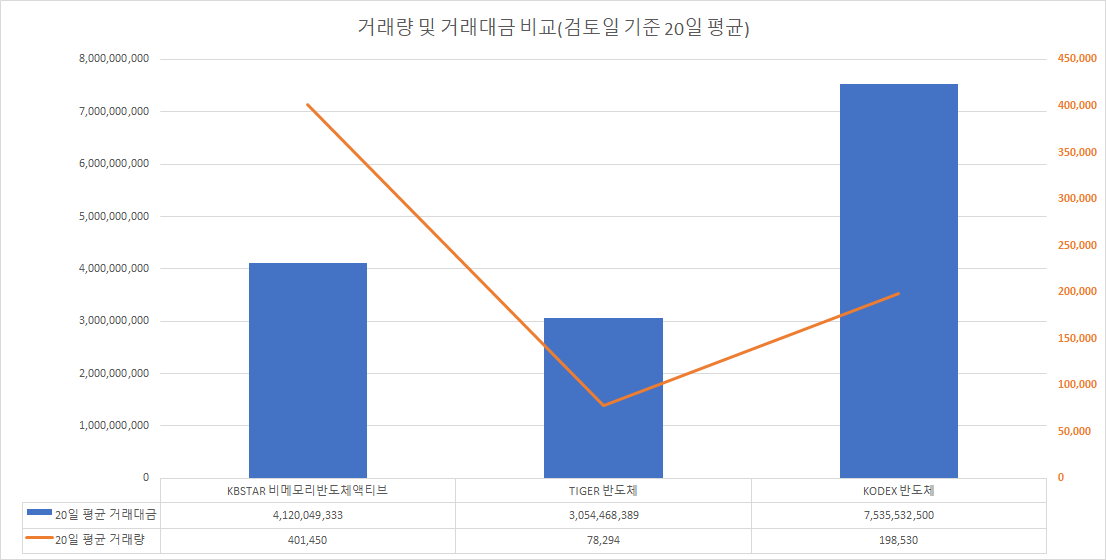

KBSTAR 비메모리반도체액티브 ETF의 20일 평균 거래량이 약 40만건으로 TIGER 반도체 및 KODEX 반도체 보다 높은 거래량을 보이고 있습니다.

거래대금을 보면 KODEX 반도체의 거래대금이 높은 편입니다. KBSTAR 비메모리반도체액티브의 거래량이 40만건 인데 반해 주가가 낮기 때문입니다.

운영보수는 KBSTAR 비메모리반도체액티브는 아직 상장된지 얼마 안됐기 때문에 기타보수 산정은 되지 않았습니다.

기타보수는 약 1년 정도 운영한 뒤 산정되는 편입니다.

KODEX 반도체와 TIGER 반도체의 2020년 11월 30일에 공시된 운영보수와 2021년 06월 30일 공시된 운영보수 비교입니다. TIGER(타이거) 반도체는 변경이 없으며, KODEX(코덱스) 반도체는 작년에 봤던 내용보단 조금 할인이 되었습니다.

21년 06월 30일 공시를 보면 KBSTAR 비메모리반도체액티브의 총비율이율이 0.51입니다. 0.01의 기타보수가 책정되어 있습니다.

https://description.tistory.com/111

KODEX(코덱스) 반도체 ETF 와 TIGER(타이거) 반도체 ETF

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

https://description.tistory.com/107

KODEX 한국대만IT프리미어 ETF 와 KODEX 반도체 ETF

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

지수특징

| 상품명 | KBSTAR 비메모리반도체액티브 | ||

| 지수명 | iSelect 비메모리반도체 지수 | ||

| 산출기관 | NH투자증권 | ||

| 유니버스 | - 유가증권시장 및 코스닥시장 상장 종목 중 기초적인 투자 적정성 요건*을 충족하는 종목 * 투자 적정성 요건 : 유동비율 하위 10% 종목이 아닐 것, 3개월 평균 시가총액 300억원 이상, 3개월 일평균 거래대금 3억원 이상 등 - AI 키워드 필터링 기술 활용*하여 추출된 비메모리반도체 관련 종목 * 키워드 : 비메모리, 비메모리반도체, 시스템반도체, 인공지능반도체, AI반도체, 지능형반도체, 뉴로모픽 |

||

| 편입대상종목 (선정기준) |

- 비메모리반도체 관련도 스코어링 ① 비메모리반도체 관련 산업 노출도 점수(4점 만점) ② 비메모리반도체 매출 연동율 점수(3점 만점) ③ 비메모리반도체 관련 미래성장성 점수(3점 만점) - 유니버스 중 스코어링 점수 평균치 이상인 기업을 선정 |

||

| 구성종목수 | 34종목(’21.5월말 기준) | ||

| 비중결정 방식 | 유동시가총액가중방식 | ||

| 정기변경 | 연 2회 (6월, 12월 코스피200 선물 만기일로부터 5영업일까지) |

||

| CAP 비율 | 15% | ||

| 산출기준일 | 2016.1.4=1,000pt | 공식산출일 | 2020.12.21 |

| 산출시간 | 09:00∼15:30 | ||

KBSTAR 비메모리반도체액티브의 iSelect 비메모리반도체 지수는 일정조건을 만족한 종목들을 AI 키워드 필터링으로 종목을 선정합니다. 이렇게 선정된 종목을 비메모리반도체 관련도 스코어링으로 종목점수를 준다음 점수가 평균치 이상인 종목을 선정합니다.

가중은 유동시가총액 가중방식입니다.

기초지수는 iSelect 비메모리반도체 지수 이지만, 액티브 임으로 운영사가 초과수익을 기대할 수 있는 종목을 자율적 편입이 가능하며, 기초지수는 기준점이라고 생각하시면 됩니다.

액티브라도 기준이 되는 지수를 가지고 있으며, 해당 지수의 관계도를 0.7이상 유지해야 합니다. 일반적인 패시브는 0.9이상의 유지가 필요합니다.

| 상품명 | KODEX 반도체 |

| TIGER 반도체 | |

| 지수이름 | KRX 반도체 |

| 산출기관 | KRX (한국거래소) |

| 대상종목 | (KRX 섹터지수) GICS 산업분류에 따라 심사대상종목을 해당 섹터에 맞게 분류합니다. 그 후 해당 섹터의 심사대상종목 중 일평 균시가총액 순위가 큰 순서로 하되 처음으로 해당 섹터의 누적시가 총액이 섹터 전체시가총액의 95%에 해당하며, 일평균거래대금이 큰 순서로 상위 90% 이내에 해당(유동성 기준)하는 종목을 선정합니다. 다만, 구성종목수가 20종목에 미달하는 경우에는 유동성 기준을 충족 하는 심사대상종목 중에서 일평균시가총액 순으로 차순위에 해당하는 종목을 순차적으로 추가 선정하여 구성종목수가 20종목이 되도록 합니다. 정보기술-반도체 및 반도체장비 |

| 산출방법 | 주가지수는 기본적으로 구성종목의 개별 시가총액으로 가중하여 산출 합니다. 다만, 동일가중지수나 특정목적을 달성하기 위한 지수는 시가 총액이 아닌 다른 팩터로 가중방법을 달리 할 수 있습니다. |

| 정기변경 | (KRX 섹터지수) KRX 섹터지수 구성종목은 매년 1회 정기적으로 심사 를 실시하여, 코스피 200 선물시장 9월 결제월 최종거래일의 다음 매 매거래일에 정기변경을 합니다. |

| CAP | 섹터지수는 20% CAP Level을 적용합니다. CAP Level 적용을 위한 CAP Factor는 구성종목 정기변경일에 조정합니다. |

KRX 반도체지수는 요약하면, GICS 산업분류에 따라 섹터를 분류 후 시가총액으로 선정하며, 시가총액으로 가중힙니다.

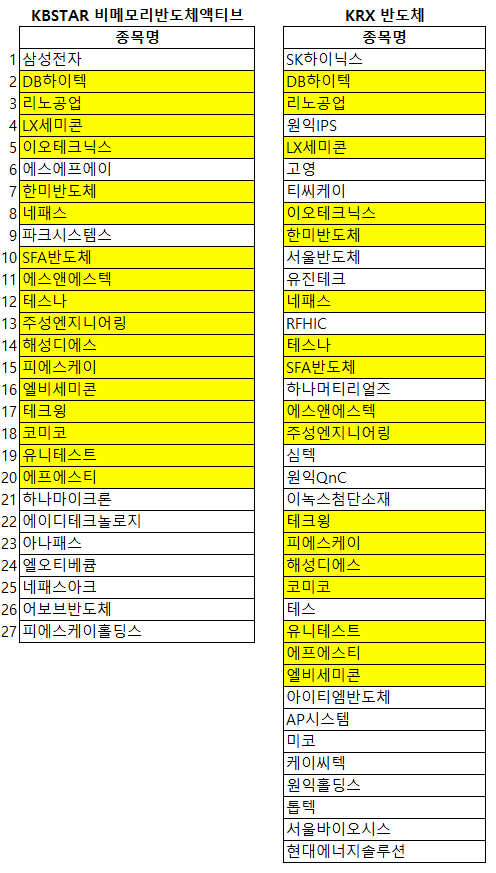

ETF 구성종목

삼성전자는 IT로 분류가 되어 있기 때문에 TIGER 반도체나, KODEX 반도체의 지수인 KRX 반도체 지수에 종목으로 포함되지 않습니다.

KBSTAR 비메모리반도체액티브는 삼성전자를 포함하고 있으며, 액티브 ETF 이기 때문에 종목선택이나 비중선택은 패시브에 비해 자유로운 편입니다.

KBSTAR 비메모리반도체액티브와 TIGER 반도체, KODEX 반도체의 종목 중복도를 보면 검토일 기준 17개 종목이 중복 됩니다.

KBSTAR 비메모리반도체액티브 전체 27개 종목 중 17개 종목이면 약 60% 가까운 중복을 보이고 있습니다.

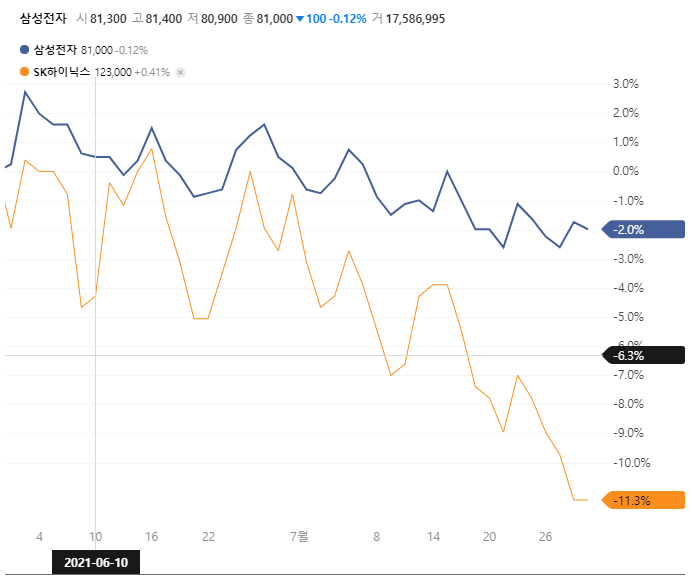

각 상품군 중 비중이 큰 삼성전와 SK하이닉스의 주가 수익률을 봤을때 SK하이닉스 하락폭이 큰 만큼 TIGER, KODEX 반도체 쪽 수익률이 조금 더 낮을 것 같습니다.

ETF 자산구성

| KBSTAR 비메모리반도체액티브 | TIGER 반도체 | KODEX 반도체 | |

| 코스피(%) | 31.03 | 32.19 | 32.16 |

| 코스닥(%) | 68.97 | 67.81 | 67.84 |

| 주식비중(%) | 95.93 | 99.78 | 99.61 |

3가지 상품의 상장시장 자산구성 비율은 비슷한 편입니다.

KBSTAR 비메모리반도체액티브의 경우엔 주식비중이 약 95%로 액티브 이기 때문에 현금여유가 좀 있습니다.

ETF 섹터비중

| KBSTAR 비메모리반도체액티브 | TIGER 반도체 | KODEX 반도체 | |

| 산업 | 상장일시 짧아 통계 부족 | 2.58 | 2.58 |

| 기술 | 97.42 | 97.42 |

KBSTAR 비메모리반도체액티브가 출시된지 얼마 안되어 아직 섹터비중 산정이 안되었습니다.

하지만, 자산구성을 보면 거의 3가지 상품의 상장시장 비율이 비슷하고 상위 구성종목의 비중도 비슷해 비슷할 걸로 생각됩니다.

ETF 성향

| 가치 | 혼합 | 성장 | |

| 대형 | |||

| 중형 | TIGER 반도체 KODEX 반도체 |

||

| 소형 |

산출기관에 따라 차이가 있지만, 중형성장쪽의 비중이 높은 편입니다.

KBSTAR 비메모리반도체액티브도 역시 비슷하리라 생각됩니다.

TIGER 반도체, KODEX 반도체 모두 대형주인 SK하이닉스 비중이 높고 KBSTAR 비메모리반도체액티브역시 삼성전자의 비중이 높아 SK하이닉스와 삼성전자를 3가지 상품이 치환했다고 보면 될 것 같습니다.

ETF 시가총액비중

| KBSTAR 비메모리반도체액티브 | TIGER 반도체 | KODEX 반도체 | |

| 대형 | 21.40 | 21.39 | |

| 중소형 | 78.60 | 78.61 |

상위 종목의 비중이 비슷하고 1위 비중을 삼성전자 또는 SK하이닉스인지에 따른 차이만 있을 뿐이니 시가총액 비중도 비슷할 거라 생각됩니다.

ETF 수익률

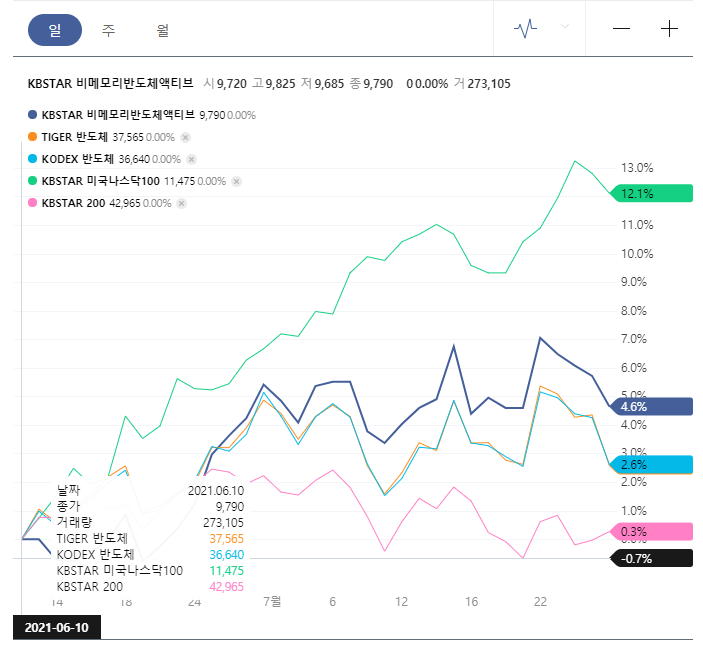

KBSTAR 비메모리반도체액티브의 상장일은 21년 6월 10일 부터의 주가 수익률을 보면 KBSTAR 비메모리반도체액티브가 TIGER 반도체나, KODEX 반도체보다 수익률이 좋았습니다.

후행수익률(%)

| 1주 | 1개월 | 3개월 | 6개월 | 연초이후 | 1년 | 3년 | |

| KBSTAR 비메모리반도체액티브 | 1.05 | 3.14 | |||||

| TIGER 반도체 | 0.90 | 0.84 | -5.11 | 2.30 | 14.15 | 44.42 | 60.76 |

| KODEX 반도체 | 0.90 | 0.83 | -5.12 | 2.29 | 14.11 | 44.42 | 59.59 |

| TIGER 미국나스닥100 | 3.57 | 7.72 | 12.55 | 17.20 | 25.28 | 37.75 | 108.5 |

| KBSTAR 200 | -0.49 | -2.66 | -0.98 | 0.69 | 10.36 | 50.18 | 53.93 |

수익률은 과거의 데이터로 미래를 보장해 주지 않습니다.

상장이후 수익률은 TIGER 반도체, KODEX 반도체 보다 좋았습니다.

https://description.tistory.com/237

TIGER 미국테크TOP10 INDXX 와 KODEX 미국FANG플러스(H) ETF 비교 분석

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

ETF 괴리율

괴리율은 개인적으로 나쁜편은 아닌 것 같습니다.

ETF 분배금

3년간 분배금 지급내역 입니다. 타이거 반도체, 코덱스 반도체 모두 분배금을 지급했습니다.

운영사의 운영사정에 따라 분배금액등이 달라 지기 때문에 어디가 많다곤 할 수 없을 것 같습니다.

KBSTAR 비메모리반도체액티브도 분배금 지급기일이 기입되어 있으므로 분배금이 지급될 수 도 있을 것 같습니다.

다만, 역시 운영사의 사정에 따라 지급여부가 변경 될 수 있으므로 유의 하셔야 합니다.

END 마치며

KBSTAR 비메모리반도체액티브의 상장이 얼마안되어 섹터비중이나 성향등의 자료가 부족하지만, 종목구성이나 상장시장 비중을 봤을때, KBSTAR 비메모리반도체액티브와 TIGER(타이거) 반도체, KODEX(코덱스) 반도체 모두 비슷한 상품이라 생각됩니다.

상위 비중을 삼성전자로 가져가느냐 아니면 SK하이닉스로 가져 가느냐가 투자자님의 선호도에 따라 종목을 선택하시는 기준이 될 수 있을 것 같다고 생각됩니다.

추가로 KBSTAR 비메모리반도체액티브는 액티브 ETF인 만큼 운영사의 종목조종 자유도가 높고 장중 종목변경이나 비중 변화로 인한 NAV값이 즉각 반영이 안될 수 있으니 이점을 유의하시는 게 좋을 것 같습니다.

https://description.tistory.com/240

TIGER 미국필라델피아반도체나스닥 VS KODEX 미국반도체MV 비교분석

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

https://description.tistory.com/234

미국 반도체 SOXQ ETF와 SOXX, SMH ETF

모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다. 또

description.tistory.com

https://description.tistory.com/132

반도체와 전기차 부품, 2차전지에 투자할 수 있는 200 IT ETF

삼성에스디에스 모든 자료는 검토일 기준입니다. 검토일 에서 시간이 많이 경과한 경우 또는 운영사의 정보 변경, 시장의 변동 등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해

description.tistory.com

모든 자료는 검토일 기준입니다. 검토일에서 시간이 많이 경과한 경우 또는 운영사의 정보변경, 시장의 변동등에 의해 기술된 내용이 일치하지 않을 수 있습니다. 이점 양해 부탁드립니다.

또한, 본 내용은 개인적인 생각, 단순 데이터, 뉴스 비교로 투자에 어떠한 강요나 요구하는 글이 아니며, 투자에 따른 책임은 투자자 자신에게 있습니다. 항상 소신 것 좋은 투자를 하셔서 좋은 결과가 있기를 기원 하겠습니다.

'국내시장 정보 > ETF 정보&비교' 카테고리의 다른 글

| KODEX Fn 시스템반도체 와 KBSTAR 비메모리반도체 ETF 비교 (0) | 2021.08.06 |

|---|---|

| KODEX(코덱스) Fn웹툰&드라마 ETF 분석 (0) | 2021.08.05 |

| TIGER(타이거) 글로벌리튬&2차전지SOLACTIVE(합성) ETF 분석 (0) | 2021.07.25 |

| TIGER 글로벌자율주행&전기차SOLACTIVE ETF 와 DRIV ETF 비교 분석 (3) | 2021.07.23 |

| TIGER 미국필라델피아반도체나스닥 VS KODEX 미국반도체MV 비교분석 (0) | 2021.07.18 |

댓글